종목토론카테고리

게시판버튼

게시글 제목

AIG, 1500억弗 퍼주기..은행들 "홈런쳤다"게시글 내용

미정부와 중앙은행이 AIG에 대한 지원 규모를 1500억달러로 상향조정한 가운데 이같은 혈세투입의 가장 큰 수혜는 AIG에 물려있던 다수 은행들이 입게 됐다고 월스트리트저널이 12일 보도했다. 당국이 지원 규모를 늘린 것 역시 사실 은행들의 손실 부담을 덜어주려는 치밀한 계산이 뒷받침된 것으로 보인다.

미정부와 중앙은행이 AIG에 대한 지원 규모를 1500억달러로 상향조정한 가운데 이같은 혈세투입의 가장 큰 수혜는 AIG에 물려있던 다수 은행들이 입게 됐다고 월스트리트저널이 12일 보도했다. 당국이 지원 규모를 늘린 것 역시 사실 은행들의 손실 부담을 덜어주려는 치밀한 계산이 뒷받침된 것으로 보인다.

애초 850억달러를 AIG에 투입하면서도 은행들을 가장 먼저 배려했다. AIG가 파산될 경우 은행들의 손실이 대거 불어나고 이는 금융시스템에 위협이 될 것이라는 판단이었다.

지난 10일 AIG에 대한 새로운 구제방침을 발표하면서도 일차 고려대상은 은행이었다.

블룸버그통신에 따르면 변경된 구제안은 연준(FRB) 대출을 850억달러에서 600억달러로 줄이는 대신 재무부의 7000억달러 구제 프로그램(TARP)에서 400억달러를 투입해 우선주를 매입하고, 뉴욕연방은행은 모기지유동화증권(MBS), 부채담보부증권(CDO) 등 AIG의 부실 자산을 사들일 2개 기관을 신설하고, 이들 기관에 525억달러를 지원한다는 내용이다.

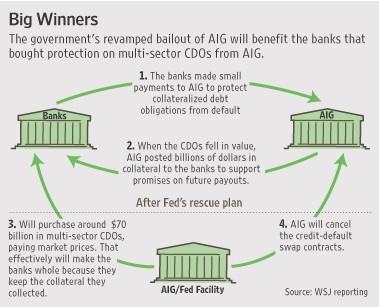

이에따라 은행들은 AIG로부터 받기로한 담보는 그대로 유지할 수 있고, 나아가 자신들이 투자한 CDO를 AIG의 부실 자산을 사들일 신설 기관에 매각할 수도 있다. 매각 가격은 장부가의 50% 정도인 시장가격이다. 은행들이 AIG와의 신용디폴트스왑(CDS) 계약을 취소하게 되면 은행들은 장부가 수준으로 CDO를 매각할 수 있다.

CDS 계약이 취소되면 AIG는 담보를 더 내지 않아도 된다. 월스트리트저널은 새 계획에 따라 AIG는 700억달러 정도의 CDO 등을 사들일 수 있다고 파악했다.

한 관계자는 "정부의 새 구제안이 민간 은행이나 AIG를 배려한 것은 아니었다"고 말했다. 그러나 당국자들은 은행들에게 인센티브를 줘 CDO를 매각하도록 유도해왔고, 이를 통해 AIG도 손실의 원천인 CDS를 자연스럽게 털어낼 수 있기를 바랬다.

뉴욕의 채권 투자회사인 ICP 캐피털의 칼로스 멘데스 수석 운용본부장은 "새 구제안은 은행들에게 "홈런"과도 같다. 은행들은 유동성 위기에 빠진 보험사에 보험을 들었는데, 결과적으로 투자한 자금의 전부 또는 대부분을 회수할 수 있게 됐다"고 말했다.

한편 AIG와 은행들은 CDS 거래를 시작하면서 지금의 복잡한 이해관계로 얽히고 말았다. 미국과 유럽, 캐나다계 은행들은 서브프라임 모기지증권 등을 담보로한 CDO에 투자하면서 오래전부터 AIG로부터 이 채권의 부도위험에 대비하기 위한 신용디폴트스왑(CDS)을 사들였다. 채권의 부도로 인한 손실을 차단하자는 취지였다.

채권의 부도는 그렇게 많지 않았다. 문제는 CDO 가치가 크게 하락하고 신용등급이 떨어지자 은행들이 AIG에 대한 담보금을 요구하는 상황에 이른 것이다. 계약에 따라 AIG는 이 과정에서 350억달러 정도의 담보금을 은행들에게 건넨 것으로 전해졌다. 골드만삭스 메릴린치 UBS 도이치뱅크 등이 해당 은행이다. AIG는 또 CDS 가치를 시가로 반영하는 과정에서 막대한 상각을 단행해야만했다.

게시글 찬성/반대

- 0추천

- 0반대

내 아이디와 비밀번호가 유출되었다? 자세히보기 →

운영배심원의견

운영배심원의견이란

운영배심원 의견이란?

게시판 활동 내용에 따라 매월 새롭게 선정되는

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

댓글목록