뉴스·공시

[서울=뉴스핌] 김준희 기자 = 공모시장 침체에 대안으로 떠올랐던 스팩(SPAC, 기업인수목적회사)마저 공모가를 밑돌고 있다. 리츠에 이어 스팩마저 부진한 성적을 보이면서 증시 격변기에 공모주 투자자들에게 더 이상 안전자산은 없다는 평가가 나온다.

14일 한국거래소에 따르면 이날 KB제23호스팩은 전 거래일과 동일한 1985원에 거래를 마쳤다. 지난 3일 코스닥 시장에 신규 상장 당시 종가가 1945원이었음을 고려하면 소폭 반등했지만, 여전히 공모가(2000원)를 하회하고 있다.

|

| [사진 = 셔터스톡] |

이 밖에도 교보스팩13호, 하나금융25호스팩(435620), 유안타스팩10호, KB제21호·22호스팩, NH스팩19호·20호 등이 줄줄이 공모가를 밑돌고 있다. 최근 일부 초대형 스팩이 공모가를 1만원으로 책정하기도 했지만, 스팩 공모가는 대부분 2000원이다.

스팩은 비상장기업 인수합병(M&A)이 목적인 서류상 회사다. 공모를 통해 투자 자금을 모으고 인수합병 대상 기업을 찾는다. 스팩이 증시에 상장할 수 있는 기간은 최대 3년(36개월)이며 이 기간 내에 합병 대상을 찾지 못하면 자동 상장폐지된다.

다만 일반적인 상장사와 달리 상장폐지 되더라도 공모주 투자자들에게는 원금에 가까운 투자금과 이자를 보장스팩해 주식시장에서 안전자산으로 분류된다. 물론 M&A에 성공한다면 주가 상승에 따른 추가적인 차익도 얻을 수 있다.

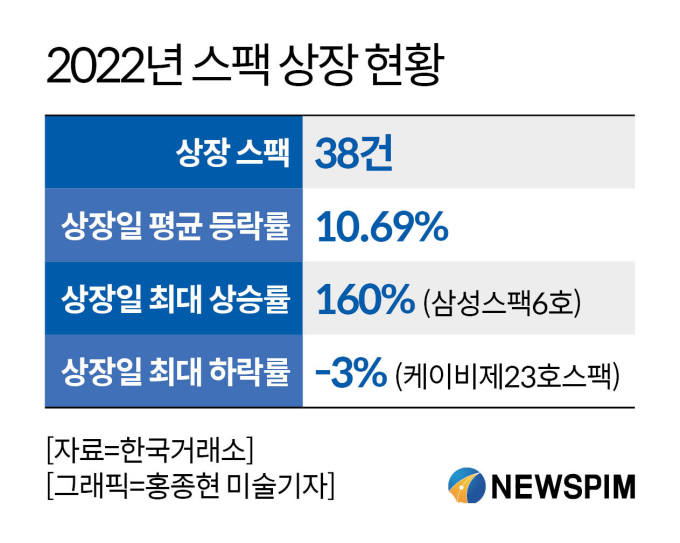

이 때문에 올해 불안정한 증시 환경에서 스팩은 우량주로 꼽혔다. 공모주 펀드 자금을 운용해야 할 기관투자자들도 공모 기업 대신 스팩 투자로 방향을 틀었다. 이에 올해 국내 증시에 상장한 스팩만 해도 총 38개에 이른다.

|

그동안 상장 스팩들의 주가 흐름도 양호했다. 올해 상장한 38개 스팩의 공모 첫날 평균 주가 등락률은 10.69%. 공모시장 침체기가 장기화되며 올해 신규 상장 종목 다수가 수요예측 부진, 공모가 하회를 겪은 것과는 대조적이다.

특히 지난해 스팩 투자 열풍의 주역이었던 삼성 스팩 시리즈가 올해도 스팩 주가를 견인했다. 삼성스팩6호의 상장 첫날 시초가는 따상(공모가 2배로 시초가 형성 뒤 상한가)을 기록했고, 공모가가 1만원에 달했던 삼성스팩7호도 상장 첫날 최대 공모가 대비 80%까지 치솟았다.

스팩의 합병 건수 증가도 스팩 주가 강세에 영향을 미쳤다. 한국거래소에 따르면 올해 스팩 합병으로 국내 증시에 상장한 코스닥 기업은 총 14곳에 이른다. 연말까지 스팩 합병 작업을 마무리할 기업까지 더하면 총 20여곳에 달할 전망이다. 지난해 스팩합병 건수는 15건, 재작년은 17건이었다.

분위기는 최근 들어 돌변했다. 10~11월에 상장한 스팩 10개 가운데 4개 종목이 공모가에 못미치고 있다. 미래에셋증권이 올해 처음 내놓은 '미래에셋드림스팩1호'는 기관 대상 수요예측을 마친 뒤 상장 철회를 결정했다. 올해 첫 스팩주 상장 철회이기도 하다.

기업공개(IPO) 전문가인 이경준 혁신IB자산운용 대표는 "최근 금리가 급등에도 스팩의 이자는 그대로(1.5~2% 수준)인데다 KB제21호스팩이 기관투자자들에게 청약 수수료 1%를 부과하면서 투심이 꺾이는 등 여러가지 요소가 복합적으로 작용했다"고 설명했다.

이 대표는 또 "지난 5월 스팩 합병으로 상장한 하이딥의 경우 공모가보다 낮은 1000원 수준이라 합병을 해도 주가 상승 기대효과가 없는 상황"이라며 "스팩 주가가 공모가 밑으로 빠지면 투자 메리트는 있겠지만, 배당률 7~8%인 리츠마저 3000원대로 내려앉았는데 기대 수익을 생각하면 '굳이 스팩?'이라는 의문이 나올 수밖에 없다"고 덧붙였다.

zunii@newspim.com

삼성스팩7호, IPO 기대 급부상...상장 앞두고 관련주 '묻지마 上'[주간IPO] KB스팩22호 신규상장

IPO 얼어붙자 '스팩'으로 우회상장 .. 올해만 22개 기업 선택

교보9호스팩-밸로프,주주총회서 합병 승인…10월 31일 코스닥 상장

저작권자(c) 글로벌리더의 지름길 종합뉴스통신사 뉴스핌(Newspim), 무단 전재-재배포 금지