뉴스·공시

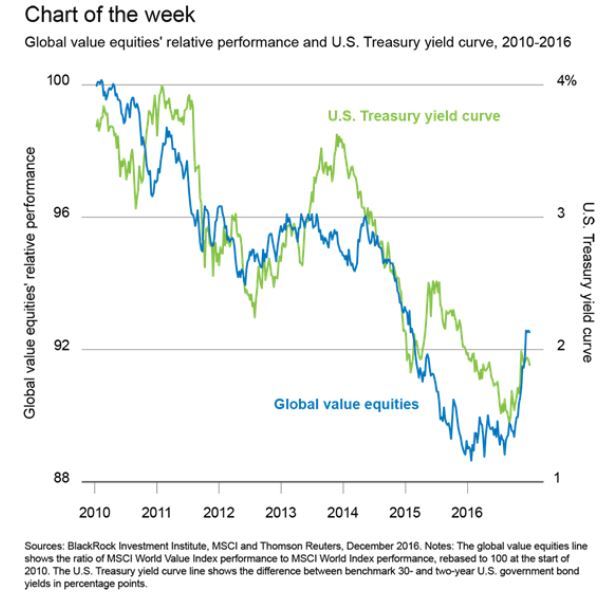

[뉴스핌=이영기 기자] 2017년 글로벌 포트폴리오에서 채권보다는 주식이 더 유망하고 특히 가치주가 주목된다고 세계최대 자산운용사인 블랙록(BlakRock)이 주장했다. 미국 주도의 리플레이션(명목 성장률, 임금 및 인플레이션의 상승)에 속도가 붙으면서 채권수익률이 반등하고 수익률곡선은 더욱 가팔라질 전망이기 때문이다.

|

3일(미국 현지시각) 리차드 턴닐(Richard Turnill) 블랙록(BlackRock) 글로벌 수석투자전략가(Global Chief Investment Strategist)는 "명목성장률과 임금 및 인플레이션의 상승 등으로 특징짖는 리플레이션 환경이 올해 블랙록의 포트폴리오 포지셔닝의 핵심 주제"라며 이같은 내용의 보고서를 내놨다.

터닐 수석에 따르면, 명목성장률과 임금 및 인플레이션의 상승 등 리플레이션 환경으로 인해 지난해 하반기부터 채권과 채권성격을 가진 주식은 타격을 받았다. 반면 가치주는 시장평균을 웃도는 성과를 냈다.

2017년에는 이런 경향이 더욱 짙어지면서 금융위기 이후 저금리 수혜를 받은 채권이나 업종은 중기적으로 부진한 성과가 예상된다. 따라서 일반적으로 채권보다는 주식이 선호되고 이는 기업실적 전망이 추가 상향조정되면 더욱 탄력을 받을 것으로 보인다.

주식 내에서는 미국의 지역은행과 일부 헬스케어주가 우선시된다. 더불어 장기간에 걸쳐 배당성향을 확장할 수 있는 기업도 선호대상이다. 블랙록 조사 결과를 보면 인플레이션 상승으로 금리가 상승할 때는 배당성장주가 좋은 성과를 보이는 경향이 강하기 때문이다.

지역별로는 유럽에 대해서는 중립의견, 일본은 비중확대 의견이 제시된다. 유로존의 정치, 정책, 무역리스크가 우려되기는 하지만 통화약세가 이들 지역의 주가를 지탱한다는 것이 그 배경이다.

이머징마켓 주식도 선호대상이다. 다만 미 달러가 갑작스러운 랠리를 펼치거나 무역협정에 대한 중대한 변화는 리스크 요인이다.

특히 대형업종으로의 투자전환은 단기적으로 유의해야 할 것으로 관측된다.

터닐 수석은 "비록 대형업종으로의 전환이 주가상승의 모멘텀이 되겠지만 자금이 대규모로 유입되고 시장이 신고점을 기록한 이후라서 단기적으로는 신중할 필요가 있다"고 말했다.

또 채권부문에서는 리플레이션 전망으로 인해 장기채보다는 잔존만기가 짧은 채권이 추천된다. 특히 경제성장이 높을 경우에는 국채보다는 회사채가 추천대상이다.

그는 "금리상승에 민감하지 않은 듀레이션이 짧은 채권이나 물가연동채권이 우선고려되고 있다"고 설명했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

"2017 '인컴' 투자 기회 많다…유럽·하이일드 유망"트럼프 등쌀? 美 기업 투자 마비 증세 풀린다

‘코스피 이익 전망치 상향 조정’유망 종목 투자는 수수료 제로 주식자금으로!

4분기 어닝 시즌 앞둔 국내증시...투자전략 어떻게 가져갈까?

"2017 글로벌 채권, 우량회사채·은행·모기지에 기회" - 핌코

뉴스속보

- 팬데믹에 시장 변동성 "컴백" 헤지펀드 잭팟 뉴스핌

- 지구촌 금융시장 변동성 ‘실종’ 월가는 불안하다 뉴스핌

- 증시 불안할 때, "로우볼" 전략이 뜬다 뉴스핌

- 【상위1%】 “주식자금도 레벨이 있습니다!”-나.무.스.탁 한국경제

- IMF “변동성 연계 상품, 시장 충격 위험 키워” 뉴스핌

- "대북리스크, 매수기회로 활용해라" 뉴스핌

- "변동성-뉴욕주가 동조화…극심한 변동성 예고" - WSJ 뉴스핌

- 트럼프 트레이드 2라운드..’변동성-엔화-국경세’ 뉴스핌

- "2017년 디플레 회귀.."배당주" 수혜 예상" - HSBC 뉴스핌

- "2017년 포트폴리오 핵심은 "가치주""-블랙록 뉴스핌