종목토론카테고리

게시판버튼

게시글 제목

[투데이리포트]더네이쳐홀딩스, "4Q23 Pre: …" BUY-SK증권게시글 내용

SK증권에서 18일 더네이쳐홀딩스(298540)에 대해 "4Q23 Pre: 내수 부진과 고정비 증가 부담"라며 투자의견을 'BUY'로 제시하였고, 아울러 목표주가로는 23,000원을 내놓았다.

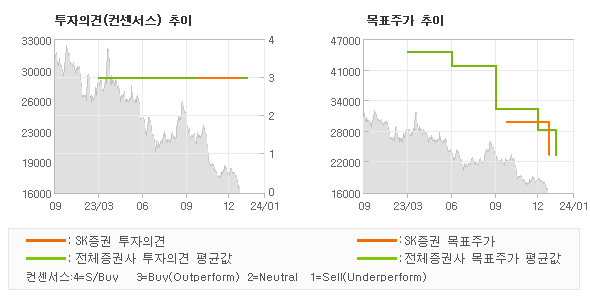

SK증권 형권훈 애널리스트가 동종목에 대하여 이번에 제시한 'BUY'의견은 SK증권의 직전 매매의견을 그대로 유지하는 것이고 전년도말의 매매의견을 기준으로 볼때도 역시 '매수'의견이 계속 유지되고 있는 상태이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 대체적으로 평균치에 해당하는 수준으로, 이번 의견은 동종목에 대한 전체적인 흐름에서 크게 벗어나지 않은 것으로 분석되고 있다.

◆ Report briefing

SK증권에서 더네이쳐홀딩스(298540)에 대해 "4분기 실적 매출액 2,142억 원(-2.9% YoY, 이하 YoY 생략), 영업이익 350억 원(-25.5%)으로 추정. 동사의 영업이익률은 전년 동기 대비 감소 추세에 있음. 내수 소비 부진에 따른 탑라인 축소의 영향도 있지만, 신규 브랜드와 해외사업 전개를 위한 인건비, 매장 운영 비용, 설비투자 비용 등 고정비 증가의 영향이 크다고 분석. 비용 상쇄를 위해서는 탑라인 성장이 절실한 상황. 올해 상반기까지는 내수 소비의 부진이 이어질 것으로 전망하며, 동사의 해외 사업 투자 역시 지속될 것이기에 상반기까지 동사의 실적은 매출 성장성과 수익성 관점에서 부진한 흐름을 이어갈 것으로 전망. 반면 하반기부터는 1) 내수 소비의 점진적 회복, 2) 중국 직영 사업의 BEP 도달, 3) 중국 대리상 사업 전개를 전망하며 매출 성장성와 수익성 모두 전년 동기 대비 개선될 것으로 전망"라고 분석했다.

또한 SK증권에서 "동사는 NatGeo 국내 사업이 가진 성장의 한계치를 돌파하기 위해 1) NatGeo 해외 진출, 2) 마크곤잘레스 전개, 3) 브롬톤 런던 전개 등 여러 신규 사업을 동시에 진행 중이며 이에 따른 고정비 부담이 증가한 상황. 따라서 단기적으로 실적 부담이 지속될 것으로 전망. 다만 이는 한 단계 도약하기 위한 성장통이며, 동사의 브랜드 포트폴리오가 가진 경쟁력에 기반한 장기적 관점에서의 투자 매력도는 여전히 존재한다고 판단. 목표주가는 실적 추정치 하향 조정을 반영해 23,000 원으로 하향."라고 밝혔다.

◆ Report statistics

SK증권의 동종목에 대한 최근 3개월 동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다.

오늘 SK증권에서 발표된 'BUY'의견 및 목표주가 23,000원은 전체 컨센서스 대비해서 대체적으로 평균치에 해당하는 수준으로, 이번 의견은 동종목에 대한 전체적인 흐름에서 크게 벗어나지 않은 것으로 파악되며 목표가평균 대비 4.2%정도 미달하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 NH투자증권은 투자의견 'BUY'에 목표주가 25,000원을 제시한 바 있다.

[SK증권 투자의견 추이]

- 2024.01.18 목표가 23,000 투자의견 BUY

- 2023.10.24 목표가 30,000 투자의견 BUY(신규)

[전체 증권사 최근 리포트]

- 2024.01.18 목표가 23,000 투자의견 BUY SK증권

- 2023.11.24 목표가 25,000 투자의견 BUY NH투자증권

게시글 찬성/반대

- 0추천

- 0반대

운영배심원의견

운영배심원의견이란

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

댓글목록