| 우리증권과 신한금융투자증권이 분석한 종목리포트를 보면 현대백화점에 대해서 다른 관점으로 투자의견을 제시하고 있다. 매수(유지)와 중립이 제시되고 있는데 각 투자의견이 나온 배경과 향후 전망에 관심을 가져볼 필요가 있다.

우리증권은 "실적모멘텀은 1H10까지 지속 전망"이라며 목표주가를 상향했지만 투자의견은 매수(유지)로 유지했다. 반면 신한금융투자증권은 "이익개선은 한계에 다다를 것"이라는 코멘트와 함께 목표주가는 그대로 유지한 채, 투자의견을 중립으로 하향했다.

내용을 보면 우리증권은 현대백화점(069960)에 대해 "2010년부터 매장 확장 효과가 점차 가시화될 것으로 예상된다. 중동점의 몰 부분 조정이 진전되고 신촌점(현대쇼핑)의 리뉴얼도 완료 예정"이라고 전망했지만, 신한금융투자증권은 "‘07년 인건비 4.1% 감소, ‘08년 5.2% 감소에 이어 ‘09년 3분기 누계 인건비는 전년 동기 대비 15.4% 줄어들었다. 2010년에는 인건비 절감이 어려울 것으로 판단된다"라는 것을 강조했다

|

| [과거 투자의견은 주로 중립과 매수, 주가와 상관성도 낮아] |

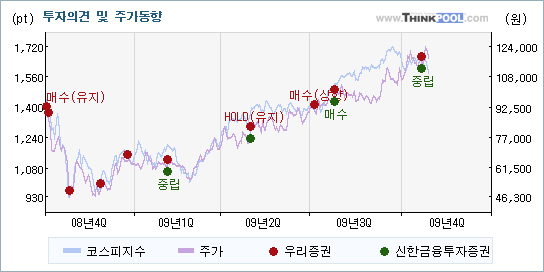

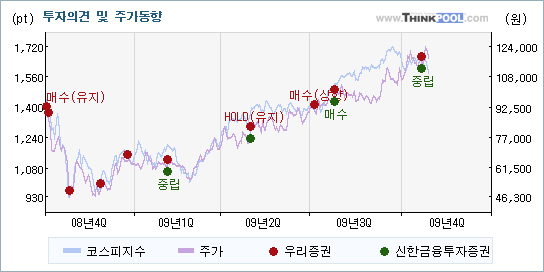

| 현대백화점에 대해서 우리증권은 대부분 중립의견을 냈고, 신한금융투자증권은 매수의견을 냈다. 실제로 주가의 움직임은 각 증권사의 투자의견과 높은 상관성을 나타내지 않았다. 이는 증권사가 투자의견을 제시했을 때, 주가가 반드시 투자의견을 따라서 움직이는 것은 아니라는 것을 의미한다. 이런 가운데 신한금융투자증권이 기존의 투자의견을 매수에서 중립으로 하향하면서 입장의 변화를 보여주었고, 우리증권은 매수(유지)를 유지했다.

|

| ※해당증권사에서 기존의 투자의견을 변경하지 않은 경우 투자의견이 표시되지 않습니다. |

| [추정실적과 투자의견의 변동 방향은 일치하지 않아] |

현대백화점에 대한 2009 연간 EPS(주당순이익) 추정치를 살펴보면 우리증권이 EPS를 상향하고 있지만, 신한금융투자증권은 실적전망에 큰 변화를 보이지 않고 있다.

우리증권은 현대백화점의 2009 연간 EPS 전망치를 기존의 9,799원에서 10,261원(4.71%)으로 높여잡았고, 신한금융투자증권은 기존과 거의 같은 10,590원을 제시했다. 주가의 움직임이 보통 추정실적의 변화에 상당한 영향을 받지만, 양사 모두 추정실적과 투자의견의 변동 방향이 일치하지 않기 때문에 어느 것 하나에도 의미있는 해석을 하기 어렵다.

|

| [[켄센서스] '매수' 제시 목표주가 높아져] |

| HMC, NH를 포함한 대부분의 증권사들은 매수의견을 제시하고 있다. 목표주가의 평균 괴리율은 5.64%를 나타내고 있는 가운데 목표주가는 높아지고 있지만, 투자의견은 뚜렷한 방향성이 없는 모습이다. |

| 일자 |

증권사 |

투자의견(변동) |

목표주가(변동) |

분석 의견 |

| 2009/10/28 |

HMC |

매수(유지) |

145,000(▲14,000) |

달리는 말에서 내릴 필요는 없다 |

| 2009/10/26 |

NH |

매수(유지) |

135,000(▲22,000) |

4Q 이익 모멘텀 지속 전망 |

| 2009/10/22 |

우리 |

매수(유지) |

150,000(▲30,000) |

실적모멘텀은 1H10까지 지속 전망 |

| 2009/10/22 |

신한금융투자 |

▼중립 |

120,000 |

이익개선은 한계에 다다를 것 |

| 2009/10/22 |

한국 |

매수(유지) |

156,000 |

4분기 이후에도 실적 호조 지속될 전망 |

| 2009/10/22 |

삼성 |

BUY(M) |

150,000(▲30,000) |

끝나지 않은 Re-rating Story |

| 2009/10/22 |

하이 |

매수(유지) |

150,000 |

예상대로 시장기대치 상회 |

| 2009/10/22 |

푸르덴셜 |

매수 |

148,000 |

기대 이상의 호실적! |

| 2009/10/22 |

대신 |

매수(유지) |

142,000(▲29,000) |

4분기에도 실적 개선 추세에는 변함이 없을 전망 |

| 2009/10/06 |

미래에셋 |

매수 |

128,000(▲28,000) |

저평가 매력 충전 |

|

|

댓글목록