종목토론카테고리

게시판버튼

게시글 제목

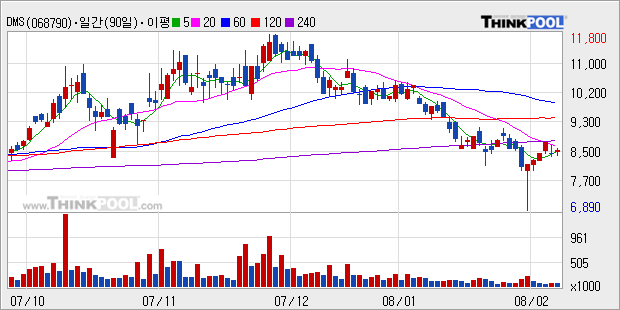

DMS///4분기 실적은 기대치를 하회하나 성장 추세로 전환게시글 내용

6개월 목표주가 13,500원, 투자의견은 ‘매수’(Buy) 유지

2007년 4분기 실적은 중국의 LCD 패널 제조 업체의 투자 지연으로 인해 매출액과 영업 이익이 당사 추정치를 하회하였다. 그러나 , 2008년 1분기 LG필립스LCD의 8세대 투자 및 대만과 중국 LCD 패널제조 업체로부터의 수주가 기대되어 실적 호전이 전망되므로

투자 의견은 ‘매수(Buy)’, 6개월 목표주가는 13,500원을 유지한다. 목표 주가는 2008년 추정 BPS에 역사적 PBR band의 중간값인 1.8배를 적용한 결과이며, 이는 2008년 EPS 기준으로 PER 11.8배 수준이다.

4분기 매출은 당사 추정치를 하회하였으나 전분기 대비 32.2% 증가

DMS의 2007년 4분기 실적은 매출액 255억원(YoY +44.3%, QoQ +32.2%), 영업이익 0억원(YoY -99.3%, QoQ -92.7%), 당기순이익 2억원(YoY -71.8%, QoQ -86.4%)로 잠정집계 되었으며, 지난 2분기를 저점으로 매출액이 점차 증가하고 있다.

2007년 4분기 매출액이 추정치를 87억원 하회한 이유는 중국의 Infovision Optronics(IVO)와 Century Display의 5.5 세대 라인 투자 시기가 지연되어 매출인식이 늦어졌기 때문이다. 2007년 4분기 미반영 매출액은 장비 제조 진행률에 따라 2008년 매출에 반영될 예정이다.

영업이익의 감소 원인은 2007년 2분기 제작된 LG필립스LCD 5.5세대 장비에 대한 비용 13억원의 상각처리와 신사업군을 위한 인력 채용으로 판관비 중 인건비가 증가했기 때문이다.

게시글 찬성/반대

- 0추천

- 0반대

운영배심원의견

운영배심원의견이란

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

댓글목록