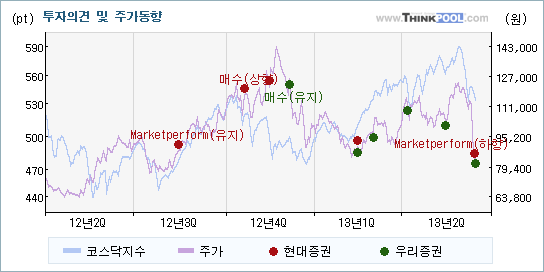

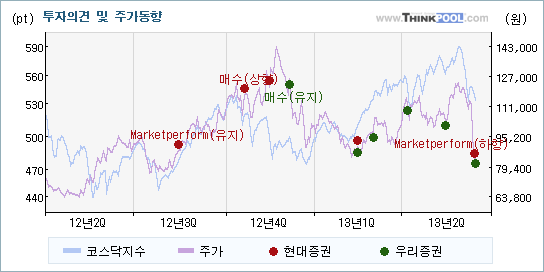

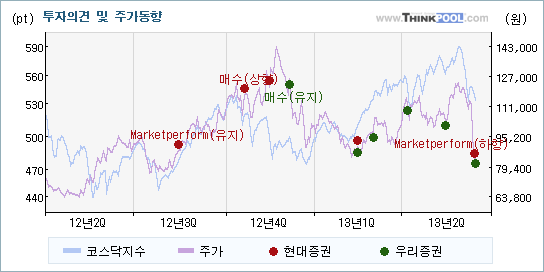

| 증권사별 기업분석 보고서를 살펴보니 현대증권과 우리증권이 게임빌에 대해서 다른 관점으로 투자의견을 제시하고 있다. Marketperform(하향)와 매수(유지)가 제시되고 있는데 각 투자의견이 나온 배경과 향후 전망에 관심을 가져볼 필요가 있다.

현대증권은 "유상증자 영향: 단기적 조정 불가피"라며 목표주가를 하향하며 투자의견을 Marketperform(하향)로 하향했다. 반면 우리증권은 "투자 집행 가시화가 Key"라는 설명과 함께 목표주가를 낮췄지만, 투자의견은 매수(유지)를 유지했다.

내용을 보면 현대증권은 게임빌(063080)에 대해 "향후 신작 흥행 및 기업 인수를 통한 외형 성장 가능성은 유효하나 유상증자에 따른 희석 효과는 불가피한 상황이다. 발행주식수 증가에 따른 2013년, 2014년 예상 EPS를 각각 15% 하향함에 따라 적정주가를 112,000원에서 95,000원으로 하향하고 투자의견을 BUY에서 Marketperform으로 하향 조정한다"라고 전망했지만, 우리증권은 "중국법인 설립 완료하여, 현지화 강화 예정. 3분기중 Qihoo 360을 통해 제노니아, 피싱마스터, 다크어벤저 등 다양한 라인업이 출시될 예정"이라는 것을 강조했다

|

| [현대증권은 주로 매수의견 제시, 주가와 상관성도 낮아] |

| 게임빌에 대해서 현대증권은 대부분 매수의견을 냈고, 우리증권은 다양한 의견을 제시했다. 실제로 주가의 움직임은 각 증권사의 투자의견과 높은 상관성을 나타내지 않았다. 이는 증권사가 투자의견을 제시했을 때, 주가가 반드시 투자의견을 따라서 움직이는 것은 아니라는 것을 의미한다. 이런 가운데 현대증권은 기존의 투자의견을 매수(유지)에서 Marketperform(하향)로 하향하면서 입장의 변화를 보여주었고, 우리증권은 매수(유지)를 유지했다.

|

| ※해당증권사에서 기존의 투자의견을 변경하지 않은 경우 투자의견이 표시되지 않습니다. |

| [실적 전망 반영하는 Marketperform(하향)의견에 관심] |

게임빌에 대한 2013 연간 EPS(주당순이익) 추정치를 살펴보면 현대증권과 우리증권 모두 동종목의 EPS를 하향하고 있다.

현대증권은 게임빌의 2013 연간 EPS 전망치를 기존의 4,802원에서 4,142원(-13.74%)으로 내려잡았고, 우리증권도 5,141원에서 4,750원(-7.61%)으로 수정했다. 주가의 움직임이 보통 추정실적의 변화에 큰 영향을 받는다는 점을 감안하면, 실적 감소와 더불어 투자의견(Marketperform(하향))을 하향한 현대증권의 분석의견에 주의를 기울여봐야 하겠다.

|

| [[켄센서스] '매수' 제시 목표주가 낮아져] |

| 우리, NH를 포함한 대부분의 증권사들은 매수의견을 제시하고 있다. 목표주가의 평균 괴리율은 52.86%를 나타내고 있는 가운데 목표주가는 낮아지고 있지만, 투자의견은 뚜렷한 방향성을 제시하지 않고 있다. |

| 일자 |

증권사 |

투자의견(변동) |

목표주가(변동) |

분석 의견 |

| 2013/06/14 |

우리 |

매수(유지) |

110,000(▼20,000) |

투자 집행 가시화가 Key |

| 2013/06/14 |

신한금융투자 |

▼Trading BUY(하향) |

95,000(▼50,000) |

유상증자 발표로 무너진 신뢰 회복에는 시간이 필요하다 |

| 2013/06/13 |

현대 |

▼Marketperform(하향) |

95,000(▼17,000) |

유상증자 영향: 단기적 조정 불가피 |

| 2013/06/13 |

KTB |

▼HOLD |

100,000(▼20,000) |

유상 증자를 긍정적으로 보기 어려운 3가지 이유 |

| 2013/06/13 |

NH |

매수(유지) |

140,000(▼30,000) |

기업가치 증가를 위한 투자 집행이 관건 |

| 2013/06/05 |

아이엠 |

매수(유지) |

148,000 |

안정성은 기본, 성장성은 덤으로 갖고 가자 |

| 2013/05/31 |

신영 |

매수B(유지) |

155,000(▲17,000) |

탁월한 글로벌 시장 경쟁력 |

| 2013/05/14 |

한맥투자 |

매수 |

132,000 |

2분기 라인업 확대 전략 재가동 |

| 2013/05/14 |

동양 |

매수(유지) |

140,000 |

해외 성장 지속성에 주목 |

| 2013/05/14 |

삼성 |

매수 |

131,000(▲14,000) |

신규 흥행 게임 부재로 영업이익 컨센서스 하회 |

| 2013/05/14 |

교보 |

매수(유지) |

130,000 |

두 마리의 토끼를 잡아야 하는 상황이나 전망은 긍정적 |

| 2013/05/14 |

메리츠 |

매수 |

140,000 |

2Q 성장세 재진입 전망 |

| 2013/05/14 |

SK |

매수(유지) |

150,000 |

2Q13 부터 탑라인 및 이익회복 전망 |

| 2013/04/05 |

유진 |

매수(유지) |

150,000(▲15,000) |

2Q13 30종 이상의 신작으로 본격적으로 달린다! |

| 2013/03/29 |

키움 |

매수(유지) |

135,000 |

1분기 실적보다는 신규 라인업에 대한 기대감 |

| 2013/02/14 |

미래에셋 |

매수 |

135,000 |

2012년 4/4분기 영업실적 분기 사상 최고 |

|

|

댓글목록