종목토론카테고리

게시판버튼

게시글 제목

양호한 TV용 BLU판매량과 환율효과게시글 내용

신규사업인 LED-BLU 본격화 등으로 시장예상치 충족시켜줄 전망

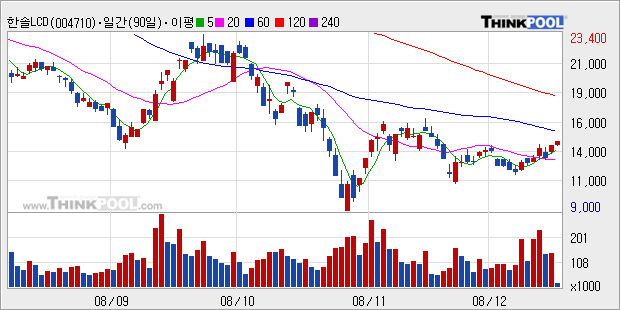

ㅇ 4분기 매출액 및 세전이익 각각 3.0%QoQ, 17.4%QoQ 증가 예상 : 한솔LCD의 08년 4분기 실적은 세계경기침체에 따른 TV용 BLU 판매량 감소에도 불구하고 1) 환율효과와 2) 신규사업인 LED-BLU 판매량 본격화 등으로 시장예상치를 충족시켜줄 것으로 판단된다. 4분기 매출액은 TV용 BLU 판매량 위축에도 불구하고 우호적인 환율여건과 LED-BLU 판매량 본격화, 인버터 출하량 증가 등으로 3.0%QoQ, 29.7%YoY 증가한 3,231억원이며, 영업이익은 외형성장과 product mix 개선, 환율효과의 영향이 컸음에도 불구하고 BLU물량 축소와 제반비용 증가 등으로 8.9%QoQ 감소한 81억원에 그칠 것으로 예상된다. 그러나, 세전이익은 자회사인 한솔라이팅 실적 호전과 해외법인 실적 개선 등으로 17.4%QoQ 증가한 99억원을 기록하며 경쟁업체대비 두드러진 실적을 달성할 것으로 전망된다.

ㅇ목표주가 '32,000원' 및 투자의견 'BUY' 유지 : 당사는 종합부품업체로 도약하고 있는 한솔LCD에 대해 목표주가 '32,000원'과 투자의견 'BUY'를 유지한다. 목표주가 '32,000원'은 08년 및 09년 예상EPS대비 각각 10.8배, 7.2배이며, 이는 현 주가대비 124.6%의 상승여력이 있어 투자의견 'BUY'를 유지한다.

ㅇ투자포인트 다섯 가지 : 동사에 대한 투자포인트는 1) 08년 및 09년 실적의 지속적 개선과 2) 매력적인 Valuation, 3) LED-BLU사업 진출, 4) 자회사를 통한 신규사업의 성공적 진출, 5) 삼성전자 동유럽모듈공장 진출에 따른 수혜 등이다.

게시글 찬성/반대

- 0추천

- 0반대

운영배심원의견

운영배심원의견이란

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

댓글목록