종목토론카테고리

게시판버튼

게시글 제목

[맞춤형 재테크] 동생 부양하는 20대 미혼여성, 종잣돈 모으려면게시글 내용

입사 2년 4개월차 26세 미혼여성입니다. 급여는 세후 250만원(특근수당 더하기 10~20만원정도 )입니다. 입사 10개월 차에 부모님께서 급한 자금이 필요하시다고 해 적금 해약하해서 1,000만원 드리고 그 후 적금으로 모은 돈과 300만원을 빌려 2,000만원짜리 아파트에 들어갔습니다. 2월 말이면 300만원을 다 갚는데 이후부터 새로운 재테크를 하려고 합니다. 할 줄 아는 것이라고는 적금, 예금, CMA통장 정도입니다. 안정적인 것을 추구합니다.

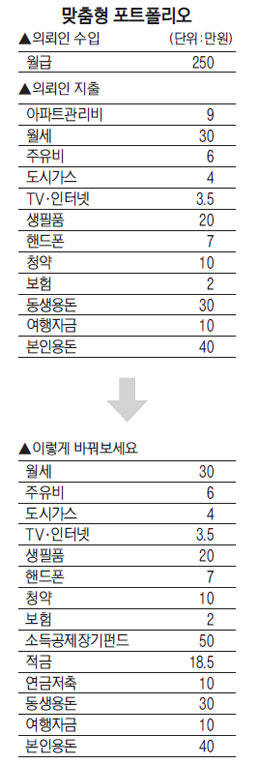

현재 동생 두 명과 함께 살고 있습니다. 고정지출로는 주유비 6만원, 아파트관리비 9만원, 도시가스 4만원, TV·인터넷 3만5,000원, 생필품 및 식비 20만원, 핸드폰요금 7만원, 청약 10만원, 보험 2만원, 여동생 용돈 30만원, 월세 30만원, 향후 여행자금 10만원, 제 용돈 40만원입니다. 제 이름으로 되어 있는 다른 보험들은 어머니께서 납입해주고 계시구요. 회사동료와 친구들의 경조사비는 제 용돈에서 해결하려고 노력하고 있습니다. 주변에서 미혼은 월급의 75%이상, 적어도 50%이상은 저축을 해야한다는 이야기를 들을 때마다 속상하고 기운이 빠집니다. 어떤 방법이 지금 제 상황에서 가장 합리적인 재테크 방법인지 궁금합니다.

어린 나이에 두 명의 동생을 부양하시느라 고생이 많으십니다. 넉넉지 않은 월급인데도 아랫사람을 챙기고 미래 재산형성에 대해 깊은 고민을 하고 계시는 점, 인생의 선배로서 훌륭하다고 말씀 드리고 싶습니다.

상담자분의 재테크 목표는 크게 3가지로 생각됩니다. △비상금 만들기 △결혼자금 준비하기 △차량 바꾸기 입니다. 재테크 목표기간은 3~5년입니다.

상담자분의 정기적 수입은 250만원이고, 정기적·비정기적 지출을 합계해 보면 171만5,000원으로 정기적 수입에서 정기적·비정기적 지출을 차감해 보면 월 일정한 저축한도는 78만5,000원입니다. 여기에 특근수당 10~20만원이 추가 저축 여력으로 보입니다.

현재 저축율은 가능금액 78만5,000원과 청약, 보험을 감안해 보면 급여대비 36.20%입니다. 전체소득계층을 대상으로 한 연령별 저축율은 평균 20%이상입니다. 소득이 높은 집단의 저축율이 30%이상이라는 자료를 참고한다면, 주변의 얘기처럼 급여의 75%나 적어도 50%를 저축한다면 좋겠지만 현재의 수준에서 효율적인 운영으로 수익 극대화를 추구하는 것을 추천드리고 싶습니다.

생애주기 중 큰 이슈자금은 교육자금, 결혼자금, 주택마련자금, 은퇴자금을 분류할 수 있을 것 같습니다. 이 기준에서 볼 때 상담자님의 재테크 목표 중 중심이 되어야 할 큰 이슈는 결혼자금일 것 같습니다.

상담자분께서 결혼할 즈음 결혼비용은 평균 3,000만원으로 기억하고 있습니다. 이 기준이 약 15년전의 얘기로 3,000만원을 기준금액으로 잡아 물가상승율 4%를 감안하면 15년 지난 시점인 현재 5,400만원이 필요합니다. 이 금액 5,400만원을 목표기간으로 삼으신 5년만에 모으기 위해 정기적 저축가능액 78만5,000원을 전액 저축하더라도 월복리 5.45%의 상품이 필요합니다.

여기서 운용의 문제점을 찾을 수 있습니다. 현실적으로 한국은행의 기준금리 하락이 이어지고 있어 5.45% 확정금리 상품을 찾을 수가 없는 상황입니다.

비정기적 수익인 특근수당을 뺀 급여와 고정. 변동지출의 차액으로 저축을 했을 때 목표로 가진 니즈 3가지 중 1가지만을 겨우 달성하는 수준이 된다는 결론입니다.

위 상황을 고려하여 몇 가지 제안을 드려볼까 합니다.

첫째, 자금의 흐름 중 지출을 줄일 수 있는 부분은 없는지 꼼꼼히 살필 필요가 있습니다. 주유비, 아파트관리비, 도시가스, 식비, 통신요금 등 필수 지출을 제외한 부분에서 자금 유출이 없도록 하여 이 부분을 저축하는 방법입니다.

둘째, 세테크 상품의 활용입니다. 예를 들어 청약 불입 10만원을 하고 있는데 세대주로 무주택자거나 국민주택규모 이하의 주택이라면 연 120만원까지 소득공제 받을 수 있습니다.

또한 상품 중 연금저축(2014년이후 적립기간 중 당해년도 납입액의 13.2%에 해당하는 금액을 세액공제 가능·연간 최고한도 52만8,000원)이나 소득공제장기펀드(연간납입액의 40%, 최고한도 240만원) 등도 이런 절세방안으로 활용할 수 있는 상품으로 월 불입금을 분산해 운영한다면 세금으로 생기는 자금손실을 막을 수 있습니다.

단, 연금저축은 5년이상 납입하여야 하고 만 55세이후 10년이상으로 기간으로 연금수령을 하여야 하고, 소득공제장기펀드의 경우 가입대상이 연봉 5,000만원 이하의 급여소득자로 가입할 수 있는 기간이 2015년 12월말까지만 가입 가능한 점 꼭 체크할 사항입니다.

셋째, 안정적인 상품만을 고집하기보다 투자성향을 가미해 수익성의 극대화에 관심을 가져보시도록 권해드리고 싶습니다. 특히 소득공제장기펀드의 경우 투자형 상품으로 연간 납입한도 600만원 범위 내에서 40%까지 소득공제 받을 수 있고, 가입기간은 10년이나 5년이후 해지시 추징세액이 없어 목표기간 5년 니즈에도 맞으실 것 같습니다. 단, 수익이 시장흐름에 변동 될 수 있음은 꼭 감안해야 합니다.

특근수당으로 생기는 자금은 플러스 알파 자금으로 CMA나 MMF 운영하여 필요시 활용하도록 하고 본인 및 어머님이 불입하고 계신 보험에 대한 점검도 필요할 것 같습니다. 병원비등 실비 보상하는 보험인지, 복리 운용되는 저축성보험인지, 투자성향의 상품은 아닌지 등의 내용으로 살펴보아야 하겠습니다.

당초 세운 재테크 목표를 염두에 두고, 위 안내 드린 제안사항을 고려하여 운영한다면 성공적인 재테크에 한 걸음 더 다가갈 수 있을 것으로 판단합니다.

어린 나이에 두 명의 동생을 부양하시느라 고생이 많으십니다. 넉넉지 않은 월급인데도 아랫사람을 챙기고 미래 재산형성에 대해 깊은 고민을 하고 계시는 점, 인생의 선배로서 훌륭하다고 말씀 드리고 싶습니다.

상담자분의 재테크 목표는 크게 3가지로 생각됩니다. △비상금 만들기 △결혼자금 준비하기 △차량 바꾸기 입니다. 재테크 목표기간은 3~5년입니다.

상담자분의 정기적 수입은 250만원이고, 정기적·비정기적 지출을 합계해 보면 171만5,000원으로 정기적 수입에서 정기적·비정기적 지출을 차감해 보면 월 일정한 저축한도는 78만5,000원입니다. 여기에 특근수당 10~20만원이 추가 저축 여력으로 보입니다.

현재 저축율은 가능금액 78만5,000원과 청약, 보험을 감안해 보면 급여대비 36.20%입니다. 전체소득계층을 대상으로 한 연령별 저축율은 평균 20%이상입니다. 소득이 높은 집단의 저축율이 30%이상이라는 자료를 참고한다면, 주변의 얘기처럼 급여의 75%나 적어도 50%를 저축한다면 좋겠지만 현재의 수준에서 효율적인 운영으로 수익 극대화를 추구하는 것을 추천드리고 싶습니다.

생애주기 중 큰 이슈자금은 교육자금, 결혼자금, 주택마련자금, 은퇴자금을 분류할 수 있을 것 같습니다. 이 기준에서 볼 때 상담자님의 재테크 목표 중 중심이 되어야 할 큰 이슈는 결혼자금일 것 같습니다.

상담자분께서 결혼할 즈음 결혼비용은 평균 3,000만원으로 기억하고 있습니다. 이 기준이 약 15년전의 얘기로 3,000만원을 기준금액으로 잡아 물가상승율 4%를 감안하면 15년 지난 시점인 현재 5,400만원이 필요합니다. 이 금액 5,400만원을 목표기간으로 삼으신 5년만에 모으기 위해 정기적 저축가능액 78만5,000원을 전액 저축하더라도 월복리 5.45%의 상품이 필요합니다.

여기서 운용의 문제점을 찾을 수 있습니다. 현실적으로 한국은행의 기준금리 하락이 이어지고 있어 5.45% 확정금리 상품을 찾을 수가 없는 상황입니다.

비정기적 수익인 특근수당을 뺀 급여와 고정. 변동지출의 차액으로 저축을 했을 때 목표로 가진 니즈 3가지 중 1가지만을 겨우 달성하는 수준이 된다는 결론입니다.

위 상황을 고려하여 몇 가지 제안을 드려볼까 합니다.

첫째, 자금의 흐름 중 지출을 줄일 수 있는 부분은 없는지 꼼꼼히 살필 필요가 있습니다. 주유비, 아파트관리비, 도시가스, 식비, 통신요금 등 필수 지출을 제외한 부분에서 자금 유출이 없도록 하여 이 부분을 저축하는 방법입니다.

둘째, 세테크 상품의 활용입니다. 예를 들어 청약 불입 10만원을 하고 있는데 세대주로 무주택자거나 국민주택규모 이하의 주택이라면 연 120만원까지 소득공제 받을 수 있습니다.

또한 상품 중 연금저축(2014년이후 적립기간 중 당해년도 납입액의 13.2%에 해당하는 금액을 세액공제 가능·연간 최고한도 52만8,000원)이나 소득공제장기펀드(연간납입액의 40%, 최고한도 240만원) 등도 이런 절세방안으로 활용할 수 있는 상품으로 월 불입금을 분산해 운영한다면 세금으로 생기는 자금손실을 막을 수 있습니다.

단, 연금저축은 5년이상 납입하여야 하고 만 55세이후 10년이상으로 기간으로 연금수령을 하여야 하고, 소득공제장기펀드의 경우 가입대상이 연봉 5,000만원 이하의 급여소득자로 가입할 수 있는 기간이 2015년 12월말까지만 가입 가능한 점 꼭 체크할 사항입니다.

셋째, 안정적인 상품만을 고집하기보다 투자성향을 가미해 수익성의 극대화에 관심을 가져보시도록 권해드리고 싶습니다. 특히 소득공제장기펀드의 경우 투자형 상품으로 연간 납입한도 600만원 범위 내에서 40%까지 소득공제 받을 수 있고, 가입기간은 10년이나 5년이후 해지시 추징세액이 없어 목표기간 5년 니즈에도 맞으실 것 같습니다. 단, 수익이 시장흐름에 변동 될 수 있음은 꼭 감안해야 합니다.

특근수당으로 생기는 자금은 플러스 알파 자금으로 CMA나 MMF 운영하여 필요시 활용하도록 하고 본인 및 어머님이 불입하고 계신 보험에 대한 점검도 필요할 것 같습니다. 병원비등 실비 보상하는 보험인지, 복리 운용되는 저축성보험인지, 투자성향의 상품은 아닌지 등의 내용으로 살펴보아야 하겠습니다.

당초 세운 재테크 목표를 염두에 두고, 위 안내 드린 제안사항을 고려하여 운영한다면 성공적인 재테크에 한 걸음 더 다가갈 수 있을 것으로 판단합니다.

게시글 찬성/반대

- 0추천

- 0반대

내 아이디와 비밀번호가 유출되었다? 자세히보기 →

운영배심원의견

운영배심원의견이란

운영배심원 의견이란?

게시판 활동 내용에 따라 매월 새롭게 선정되는

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

댓글목록