종목토론카테고리

게시판버튼

게시글 제목

한화·금호·두산,M&A대가들의 실탄마련법게시글 내용

[머니투데이 배성민 기자][대한생명.대우건설.두산重 등 인수 회사 이용 추가M&A.자금확보]

한화, 금호아시아나, 두산그룹에는 공통점이 많다. 구조조정과 효율적인 기업 인수.합병(M&A)을 통해 급성장한 M&A의 달인이라는 점이 대표적인데 최근 한가지 사항이 추가됐다. 인수 기업을 통해 새로운 자금을 마련하거나 타 계열사의 자본력을 축적하는데 인수회사를 이용한다는 점이 그것이다.

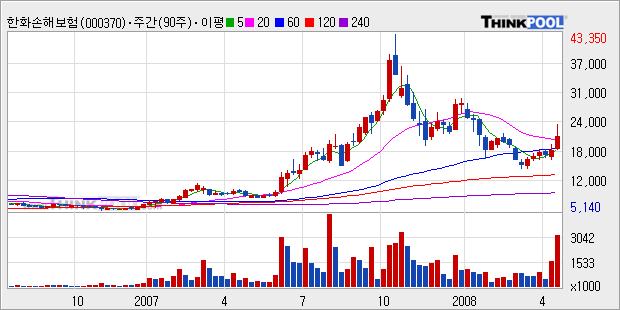

23일 증권업계에 따르면 한화그룹의 금융계열사인 대한생명과 한화손해보험은 부동산 매매를 두고 수천억원대의 거래를 했다.

한화손해보험은 우선 서울의 노른자위 땅(중구 태평로2가)에 위치한 회사 사옥과 부속토지를 대한생명에 2850억원에 매각했다. 또 동시에 여의도 한화증권 빌딩을 되사들이는데 1688억원을 썼다. 대한생명은 한화그룹이 사운을 걸고 인수한 대형 보험사로 한화그룹 금융계열사의 핵심이다.

한화손보에는 하루 동안 부동산 거래를 통해서 1162억원의 순현금이 유입된 것으로 대한생명은 한화손보를 통해 우회적으로 한화증권 빌딩을 사들이는데 돈을 투입한 셈이 됐다. 한화그룹이 제일화재의 백기사를 자임한 상황에서 자금원으로도 활용될 수 있다.

한화측은 일단 한화손보의 지급여력 확충 등에 자금이 쓰인다고 설명했다. 한화손보는 그동안 지급여력비율이 150%에도 못미쳐 사세 확장 등에 어려움을 겪어왔지만 현금 유입으로 해당 비율이 200%를 넘을 것으로 예상했다. 향후 대한생명이 상장될 경우 지분을 보유한 한화 등은 상장차익을 통해 새로운 자금원을 확보할 수 있다는 평가를 받고 있다.

한화그룹에 대한생명이 있다면 금호아시아나에는 대우건설이 있다. 대우건설에 이어 대한통운을 인수하며 M&A업계에서 부동의 강자로 떠오른 금호아시아나는 인수회사인 대우건설을 적절히 활용하는 경우다.

대한통운 인수 과정에서 대우건설은 인수를 위해 구성된 컨소시엄에 1조6457억원을 투입했고 교환사채(EB) 발행 등에서도 큰 역할을 했다. 박삼구 금호아시아그룹 회장이 "향후 해운업에도 관심이 있다"고 밝힐 정도로 확장 의지를 밝힐 수 있는 것에도 대우건설의 탄탄한 위상이 자리한다. 이밖에 금호아시아나가 대우건설 빌딩 매각을 통해 9600억원의 현금을 거둬들인 것도 그룹의 주요 자금줄이 됐다.

M&A를 통해 체질 변화에 성공한 두산그룹도 두산중공업과 두산인프라코어를 M&A 주력군으로 활용하고 있다. 두산그룹은 캐피탈사(현 두산캐피탈)를 인수하면서 두산중공업과 인프라코어가 각각 19.99%의 지분을 맡도록 했다. 두산중공업은 두산인프라코어의 지분 38.87%도 갖고 있다. 올해 초 인수한 BNG증권중개도 인수 작업은 두산캐피탈이 주도해 두산중공업과 인프라코어의 간접 후원이라 할 만 하다.

두산그룹의 지주회사격인 두산은 두산중공업 44%를 갖고 있을 뿐 M&A 작업에서는 자금줄 역할을 하지 못 하고 있다는 평가다.

증권업계에서는 인수로 편입된 회사라도 여러 경영 활동을 할 수 있지만 회사 정상화 외에 추가적인 M&A 등 그룹의 외형확장에 지나치게 이용되는 것은 자체 실적 악화 등 동반 부실로 이어질 수 있다는 우려를 나타내고 있다.

배성민기자 baesm@

<저작권자 ⓒ '돈이 보이는 리얼타임 뉴스' 머니투데이>

게시글 찬성/반대

- 2추천

- 0반대

운영배심원의견

운영배심원의견이란

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

댓글목록