종목토론카테고리

게시판버튼

게시글 제목

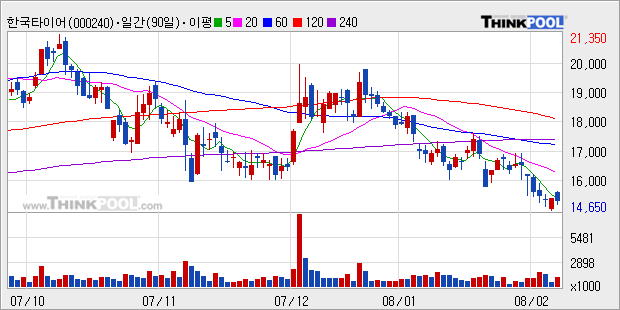

한국타이어///인플레이션(원가상승) 압력 감안해도 싼 주가게시글 내용

자동차

6개월 목표주가 : 21,000원

주가(2008.2.11) : 15,100원

2007년 실적 Review: 4분기 마진은 저조, 연간 영업이익은 57% 증가, 호조세 시현

2007년 4분기 영업이익은 전분기 대비 36.9% 하락하는 부진을 보였다. 4분기에 지급된 특별 인센티브가 전년 수준보다 116억원 증가해 당초 시장의 기대 수준보다 영업이익과 이익률이 저조했다.

4분기에 마진이 하락세를 보이기는 했지만 2007년 연간 영업이익은 판가 상승, 판매량 증가 등 Top line 호조에 힘입어 전년 대비 57% 증가를 시현했다. 영업이익률은 전년 대비 급격한 원가율 하락에 힘입어 3.7%P 상승해 12.2%를 기록했다.

08년 이후 전망: 원가상승 압력 높지만 Top line 호조로 영업이익 증가 지속

천연고무 등 주요 원자재가격 강세가 글로벌 인플레이션 추세로 기존의 예상을 크게 상회하고 있는 편이다. 중국 등 이머징 마켓 수요 증가 등 타이트한 수급 요인 이외에도 최근 미국금리 인하 등을 계기로 한 인플레이션 심화 양상이 원자재가격 강세에 추가적인 영향을 미치고 있다고 판단된다. 최소한 종전 예상 이상인 현재 원자재가격 강세 요인을 수익예상에 새롭게 반영해야 할 필요가 있다는 판단이다.

톤당 원재료비 증가율을 종전 4.3%에서 12.2%로 상향조정한 영향 등에 따라 2008년 영업이익이 14% 낮아졌다. 그러나 판가 인상과 판매량 증가 등 Top line 호조가 유효해 급격한 마진 하락 가능성은 희박하고, 전년 대비 이익 증가세가 지속될 전망이다.

목표주가를 21,000원으로 하향조정하나 매수 유지

6개월 목표주가로 2008년 시장평균 PER를 20% 할증한 13.5배의 Target PER를 적용, 21,000원을 제시한다. 이는 종전 대비 19% 하향조정된 수준이다. 기존 예상을 크게 상회하는 원가상승 압력을 감안해도 제조업 평균 대비 높은 12% 대의 영업이익률이 유지될 정도로 원가통제력은 양호하다.

현 주가는 원가통제력을 확보하지 못해 영업이익률이 크게 악화됐던 2006년 밸류에이션 수준까지 하락해 있다. 추가적인 인플레이션 압력을 고려해도 이익의 뚜렷한 증가가 가능해 매수가 유효하다.

게시글 찬성/반대

- 0추천

- 0반대

운영배심원의견

운영배심원의견이란

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

댓글목록