뉴스·공시

[서울=뉴스핌] 김준희 기자 = 부동산 시장 침체 영향으로 올 하반기 들어 리츠(REITs, 부동산투자회사) 주가가 큰 폭으로 하락했다. 금리인상에 자금 조달 위험까지 부각되며 투자 심리가 급격히 얼어붙은 탓이다. 다만 고배당 상품인 리츠의 성격을 고려하면 주가 하락기에 진입하는 투자자들은 주당 10%에 육박하는 배당수익률을 챙기게 될 전망이다.

15일 한국거래소와 한국리츠협회에 따르면 국내 증시에 상장된 리츠는 총 21개에 이른다. 이 가운데 최근 3년 새 상장한 리츠 16개가 모두 공모가였던 5000원을 밑돌고 있다. 특히 롯데리츠, 이지스레지던스리츠, ESR켄달스퀘어리츠(365550), 디앤디플랫폼리츠(377190), NH올원리츠, 미래에셋글로벌리츠, 신한서부티엔디리츠, 마스턴프리미어리츠 등 절반가량이 공모가 대비 20% 이상 빠진 상태다.

|

리츠는 부동산 간접투자 상품이다. 다수의 투자자로부터 자금을 모아 부동산 및 관련 증권에 투자하고, 수익은 투자자들에게 돌려준다. 부동산 임대료나 매각 차익 등이 수익원이다. 실물 자산을 보유한데다 높은 배당 성향을 보이는 만큼 비교적 안전한 투자자산으로 꼽힌다.

올해는 기준금리의 가파른 상승으로 부동산 시장이 침체되면서 리츠에 대한 투심도 얼어붙었다. 하반기 들어 주가도 직격타를 맞았다. ESR켄달스퀘어리츠의 경우 지난 4월 7000원대에 거래되던 주가가 10월 들어 3000원대까지 내려앉았다. 국내 최초 분기배당 리츠로 주목받은 SK리츠(395400)도 같은 기간 40% 가량 빠졌다.

강원도에서 시작된 레고랜드 사태가 부동산 업황 우려를 키웠다는 지적이 나온다. 강원도가 지급 보증했던 레고랜드 사업 관련 프로젝트파이낸싱(PF) 자산유동화어음(ABCP)이 부도 처리되자, 부동산 관련 투자 상품에 대한 투자자들의 불안감도 증폭됐다. 10월 들어 리츠 주가가 무더기 신저가를 찍은 배경이다.

반대로 주가가 하락하면서 예상 배당수익률은 고공행진하고 있다. 배당수익률은 1주당 배당금을 현재 주가로 나눈 값이다. 리츠 운용사의 배당성향은 유지되는 반면, 주가 급락으로 분모값이 낮아지면서 예상 배당수익률이 10%에 육박하는 종목이 늘어났다.

현재 주가를 기준으로 가장 높은 배당수익률이 기대되는 종목은 디앤디플랫폼리츠다. 해당 리츠는 최근 보통주 1주당 배당금을 150원으로 결정했다. 배당기준일이 연 2회라는 점, 현재 주가가 3300원 내외라는 점을 고려하면 연간 9.1% 가량의 배당수익률이 예상된다. 시가총액 1000억원 미만 규모의 리츠 중에서는 에이리츠(140910)의 예상 배당수익률이 13.4% 수준까지 올랐다.

조 단위 리츠 중에서는 제이알글로벌리츠(348950)의 예상 배당수익률이 8.89%로 가장 높고, 롯데리츠(8.39%), ESR켄달스퀘어리츠(7.16%), SK리츠(6.13%), 신한알파리츠(5.4%) 순이다.

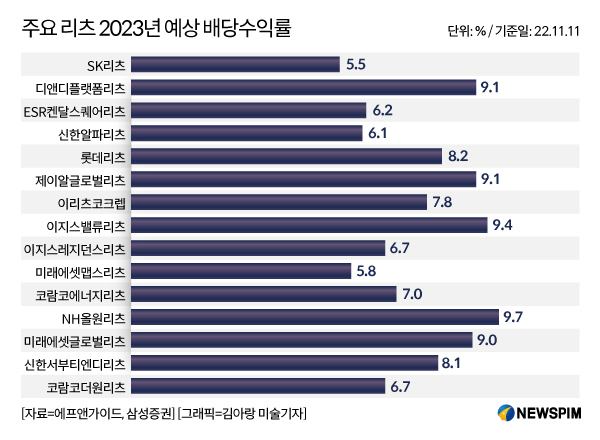

내년 예상 밸류에이션(기업가치)을 기준으로 잡으면 현재 주가 대비 배당률이 높아지는 종목이 더 늘어난다. 삼성증권에 따르면 11일 종가 기준 내년 예상 배당률은 디앤디플랫폼리츠(9.1%)와 제이알글로벌리츠(9.1%), 이지스밸류리츠(9.4%), NH올원리츠(9.7%), 미래에셋글로벌리츠(9.0%) 등이 9%를 상회할 전망이다.

금융투자업자 관계자는 "리츠의 경우 기대 배상수익률이 높아진데다 레고랜드 사태 이후 급락하면서 향후 주가 상승 등에 따른 기대수익도 높아졌다"고 설명했다.

상장 리츠들은 금리 인상기에도 배당 유지를 위해 최선을 다하겠다는 입장이다. 고금리 예금 등 다른 투자상품 대비 경쟁력을 강화하기 위해서다. 코람코에너지리츠의 경우 올해도 작년에 이어 지방 주유소 12곳을 매각하며 특별 배당 기대감을 높였다.

이경자 삼성증권 연구원은 자사 주최 리츠 컨퍼런스 이후 리포트를 통해 "리츠들 모두 유보 현금을 활용하거나 자산 처분, 비용 절감 등으로 빠르면 2023년 하반기부터 배당 삭감이 나타날 수 있는 리스크를 최소화하겠다는 입장"이라며 "리츠들의 리파이낸싱이 대체로 2024년부터 몰려 있어 향후 1~2년간은 최대한 보유자산의 밸류업에 역점을 두고 배당 영향은 최소화될 전망"이라고 내다봤다.

zunii@newspim.com

종로타워, SK리츠 품으로...KB자산운용 3년만 34% 매각차익 거둬레고랜드 충격..."리츠, 하반기 상장예정 6개 전부 '불투명'"

레고랜드 ABCP 사태 충격파...리츠株 급락

저작권자(c) 글로벌리더의 지름길 종합뉴스통신사 뉴스핌(Newspim), 무단 전재-재배포 금지

뉴스속보

- [리포트 브리핑]디앤디플랫폼리츠, 'Corporate day: 스폰서와 시너지 창출 시작' 목표가 4,500원 - 삼성증권 라씨로

- [리포트 브리핑]디앤디플랫폼리츠, '디벨로퍼 리츠의 정체성 되찾기' 목표가 4,500원 - 삼성증권 라씨로

- [장중수급포착] 디앤디플랫폼리츠, 기관 5일 연속 순매수행진... 주가 +1.12% 라씨로

- [리포트 브리핑]디앤디플랫폼리츠, '회사채 발행 성공, 브릿지론 대비 130bp 낮은 금리' Not Rated - 삼성증권 라씨로

- [장중수급포착] 디앤디플랫폼리츠, 외국인/기관 동시 순매수… 주가 +1.42% 라씨로

- [리포트 브리핑]디앤디플랫폼리츠, 'Corporate day takeaways: 할인율 해소를 위한 전제 조건들' Not Rated - 삼성증권 라씨로

- [리포트 브리핑]디앤디플랫폼리츠, '더 이상 시행착오 없을 2024년' Not Rated - 삼성증권 라씨로

- [장중수급포착] 디앤디플랫폼리츠, 외국인/기관 동시 순매수… 주가 +1.49% 라씨로

- [리포트 브리핑]디앤디플랫폼리츠, '다가온 리파이낸싱, 주가는 저점 통과 중' Not Rated - 대신증권 라씨로

- [리포트 브리핑]디앤디플랫폼리츠, '시장의 의견을 수렴하여 전략 방향 수정' Not Rated - 대신증권 라씨로