뉴스·공시

리포트 카테고리

한화투자증권에서 19일 제일기획(030000)에 대해 "다지털과 BTL로 실적 방어 중"라며 투자의견을 'BUY'로 제시하였고, 아울러 목표주가로는 26,000원을 내놓았다.

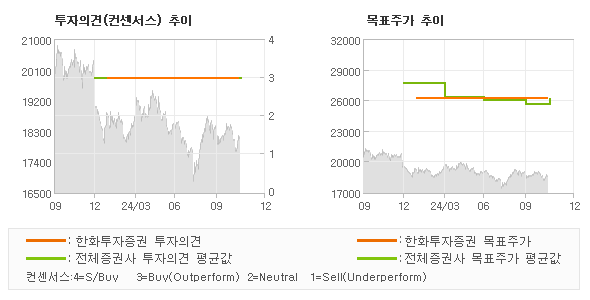

한화투자증권 김소혜 애널리스트가 동종목에 대하여 이번에 제시한 'BUY'의견은 한화투자증권의 직전 매매의견과 동일한 것이고 올해 초반의 매매의견을 기준으로 볼때도 역시 '매수'의견이 계속 유지되고 있는 상태이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 대체적으로 평균치에 해당하는 수준으로, 이번 의견은 동종목에 대한 전체적인 흐름에서 크게 벗어나지 않은 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 최근 장기간 목표가가 같은 수준에 머물고 있는 모습이다.

◆ Report briefing

한화투자증권에서 제일기획(030000)에 대해 "비계열 광고주 물량을 중심으로 개선되는 흐름. 1H25은 비계열이 견인, 2H25은 비계열도 기여: 올해 동사의 주가 흐름은 안정적이기는 하지만, 시장 수익률 대비 아웃퍼폼하지는 못했음. 이는 주요 계열사의 마케팅비 집행 기조가 보수적 이고 경기 침체로 인한 광고 업황 개선세가 보이지 않는다는 우려 때문. 내년에도 경기 변화에 따라 광고주들의 예산 집행 움직임은 변동성이 있겠지만, 과거와 같은 온전한 업황을 기대하기는 어려움. 다만 경기에 영향을 받는 부문은 동사의 GP에서 절반 이하를 차지하는 ATL이고, 닷컴/이커머스/리테일 서비스는 광고주들의 예산이 효율화 될수록 투자가 확대되는 영역이라 업황 변화에 덜 민감함. 2025년 매출총이익과 영업이익은 YoY 각각 6.1%, 8.2% 성장할 것으로 전망"라고 분석했다.

또한 한화투자증권에서 "현재 밸류에이션은 내년 실적 기준 PER 9 배에 불과해 현 주가 기준 금년 배당 수익률 6.2%가 전망되는 점을 고려하면 매력적인 구간. 단연 차별화되는 이익 체력과 매력적인 밸류에이션이라는 투자 포인트가 명확하기에 매수 접근이 유효하다고 판단"라고 밝혔다.

◆ Report statistics

한화투자증권의 동종목에 대한 최근 6개월 동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다.

오늘 한화투자증권에서 발표된 'BUY'의견 및 목표주가 26,000원은 전체 컨센서스 대비해서 대체적으로 평균치에 해당하는 수준으로, 이번 의견은 동종목에 대한 전체적인 흐름에서 크게 벗어나지 않은 것으로 파악되며 목표가평균과 대비해서 미미한 차이가 나는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 대신증권은 투자의견 'BUY'에 목표주가 30,000원을 제일 보수적인 의견을 제시한 KB증권은 투자의견 'BUY'에 목표주가 23,000원을 제시한 바 있다.

[한화투자증권 투자의견 추이]

- 2024.11.19 목표가 26,000 투자의견 BUY

- 2024.09.23 목표가 26,000 투자의견 BUY

- 2024.08.01 목표가 26,000 투자의견 BUY(유지)

- 2024.06.25 목표가 26,000 투자의견 BUY

- 2024.05.30 목표가 26,000 투자의견 BUY

[전체 증권사 최근 리포트]

- 2024.11.19 목표가 26,000 투자의견 BUY 한화투자증권

- 2024.11.06 목표가 23,500 투자의견 BUY 메리츠증권

- 2024.10.31 목표가 26,000 투자의견 매수(유지) 신한투자증권

- 2024.11.01 목표가 23,500 투자의견 BUY 삼성증권